- УайБиКонсалтинг

- +375 44 5535589

- mail@ybconsulting.ru

Управление денежными потоками. Часть 2

Управление денежными потоками. Часть 1

22 марта, 2021

Управление инвестициями. Часть 1

25 марта, 2021Анализ денежных потоков

Денежные средства представляют собой абсолютно ликвидную часть оборотного капитала компании. Для исследования движения денежных средств широко используются следующие методы:

- чтение отчетности;

- вертикальный анализ;

- горизонтальный анализ;

- коэффициентный метод;

- трендовый анализ.

Чтение отчетности заключается в первоначальном ознакомлении с данными Отчета о движении денежных средств в компании, в том числе с величиной за отчетный и предыдущий год по текущей, инвестиционной и финансовой деятельности. Анализ движения денежных средств начинается с использования данного метода исследования. Затем исследуются динамика и структура денежных потоков. Посредством вертикального анализа анализируется структура движения денежных средств, горизонтального анализа — динамика денежных потоков. Вертикальный и горизонтальный анализ осуществляются, как правило, совместно, так как позволяют дать комплексную характеристику движения денежных средств в компании.

Коэффициентный метод заключается в расчете относительных показателей (коэффициентов).

Трендовый анализ выражается в выявлении основной тенденции в развитии явления и используется для прогнозирования денежных потоков.

Анализ денежных средств может проводиться двумя методами — прямым и косвенным. Прямой метод состоит в группировке и анализе формы «Отчет о движении денежных средств» в разрезе текущей, инвестиционной и финансовой деятельности. В отличие от прямого косвенный метод заключается в перегруппировке данных баланса, приложения к бухгалтерскому балансу и отчета о прибылях и убытках и их корректировке с целью пересчета и более точного отражения реальных денежных потоков. С одной стороны, это связано с тем, что часть финансовых потоков не сопровождается денежными потоками (например, амортизация основных средств). С другой стороны, могут иметь место дополнительные денежные потоки, связанные, например, с предоплатой за товары и услуги и т.д.

Кроме того, некоторые денежные потоки не оказывают влияния на формирование финансового результата.

Таким образом, соединив информацию трех форм (бухгалтерский баланс, «Отчет о прибылях и убытках» и «Отчет о движении денежных средств»), можно проанализировать степень влияния различных активов на деятельность организации и формирование ее конечного финансового результата через движение денежных средств.

После проведения прямого и косвенного анализа денежных средств целесообразно применить коэффициентный метод, который позволяет оценить ликвидность, платежеспособность и рентабельность денежных потоков.

Коэффициент ликвидности денежных потоков (Кл) представляет собой соотношение положительного (Дпол) и отрицательного (Дотр) денежного потока:

Считается экономически обоснованным, когда значение этого показателя больше или равно единице (Кл ≥ 1).

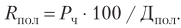

Коэффициент платежеспособности (Кпл) показывает соотношение начального сальдо и притока денежных средств к оттоку денежных средств:

где Д0 — остаток денежных средств на начало года.

Чем больше значение данного коэффициента, тем выше уровень платежеспособности компании.

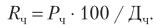

Коэффициент рентабельности положительного денежного потока (Rпол) дает оценку эффективности его использования по чистой прибыли (Рч):

Данный показатель выражается в процентах; чем выше его значение, тем эффективнее используется положительный денежный поток.

Коэффициент рентабельности чистого денежного потока (Rч) представляет собой отношение чистой прибыли к чистому денежному потоку (Дч), %:

Планирование и методы оптимизации денежных потоков

Основу механизма управления денежными потоками предприятия составляет их планирование. Планирование денежных потоков компании — неотъемлемая часть его внутрифирменного финансового планирования, базирующаяся на использовании трех основных систем:

- прогнозирование целевых параметров развития денежных потоков (стратегическое планирование денежных потоков);

- текущее планирование денежных потоков;

- оперативное планирование денежных потоков.

Все системы планирования находятся во взаимосвязи и реализуются в определенной последовательности.

Прогнозирование целевых параметров развития денежных потоков осуществляется для установления минимального уровня рентабельности операционной деятельности предприятия:

- уровня затрат па продукцию;

- минимального уровня текущей платежеспособности.

Текущее планирование заключается в разработке конкретных видов текущих финансовых планов на предстоящий период.

Наиболее полно отражает состав активов и пассивов балансовый план. Показатели балансового плана позволяют вместе с другими видами планов найти конечные результаты формирования денежных потоков предприятия.

Оперативное планирование состоит в разработке комплекса краткосрочных плановых задач. Главная форма такого планирования — бюджет.

Оптимизация среднего остатка денежных активов заключается в расчете необходимого их размера в предстоящем периоде. Наиболее известной моделью оптимизации среднего остатка денежных активов является модель Баумоля. Суть данной модели заключается в том, что организация несет два вида издержек, связанных с формированием денежных средств в кассе.

1. Трансакционные издержки, связанные с совершением сделок (F).

2. Альтернативные издержки, связанные с потерей процентного дохода при хранении денежных активов в банке на расчетном счете (г).

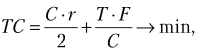

Таким образом, общие издержки (ТС) равны сумме трансакционных и альтернативных издержек:

где С — оптимальный остаток кассовой наличности; Т — общее количество суммарной наличности за весь период.

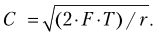

Отсюда оптимальный остаток кассовой наличности рассчитывается следующим образом:

Существенный недостаток модели Баумоля — предположение об устойчивости и предсказуемости денежных потоков. Кроме того, она не учитывает цикличности производства и сезонного характера потребности в денежных активах.

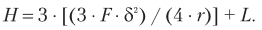

По этим причинам многие компании для оптимизации остатка кассовой наличности используют модель Миллера — Орра. Суть данной модели заключается в том, что остаток денежных средств в кассе хаотически меняется до тех пор, пока на достигнет верхнего (Н) или нижнего (L) предела. Нижний предел кассовой наличности устанавливается финансовым менеджером самостоятельно. Верхний предел кассовой наличности рассчитывается следующим образом:

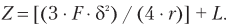

По мнению Миллера и Орра, целевой остаток денежных средств (Z) выше нижней границы на 1/3:

Однако данной модели также присущи недостатки, в том числе использование единственной ставки r, хотя реально их может быть много. Данную проблему можно решить посредством выбора наилучшей из альтернатив, в частности средневзвешенной стоимости капитала (WACC).